Что изменится с 1 января 2025 года?

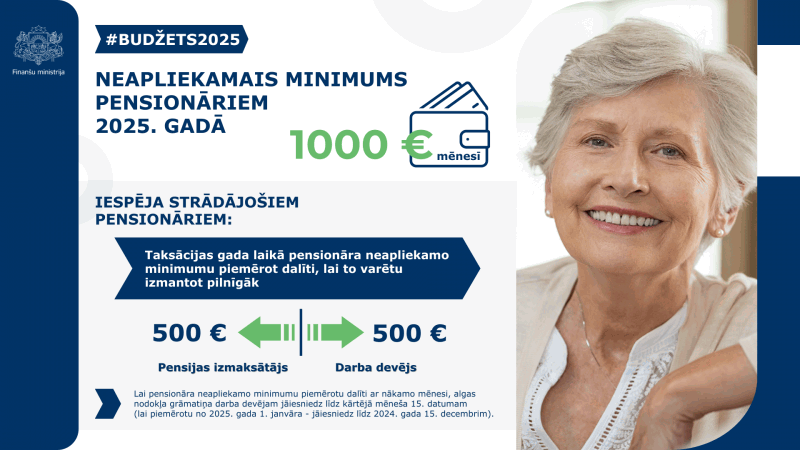

Начиная с 1 января 2025 года, у всех пенсионеров (как работающих, так и неработающих) необлагаемый минимум пенсионера увеличится с 500 евро до 1000 евро в месяц. Это означает, что часть пенсии до 1000 евро не будет облагаться налогом. Подоходный налог с населения в размере 25,5% будет удерживаться только с той части пенсии, которая превышает 1000 евро.

К неработающим пенсионерам новый необлагаемый минимум также как и до сих пор автоматически будет рассчитывать и применять Агентство государственного социального страхования (VSAA) или другие выплачивающие пенсии лица.

Каковы возможности для работающих пенсионеров в течение года использовать необлагаемый минимум пенсионера (1000 евро)?

Работающие пенсионеры могут выбрать из двух возможностей.

- Представить книжку налога на заработную плату у своего работодателя.

В этом случае необлагаемый минимум пенсионера будет применяться раздельно – пополам: работодатель не будет удерживать налог с 500 евро (с заработной платы) и выплачивающее пенсию лицо не будет удерживать налог также с 500 евро (с пенсии).

- Книжку налога на заработную плату у работодателя можно не представлять или, если книжка уже представлена у работодателя, убрать ее.

В этом случае книжка налога на заработную плату автоматически представляется выплачивающему пенсию лицу, и выплачивающее пенсию лицо не будет удерживать налог с той части пенсии, которая до 1000 евро. В свою очередь работодатель будет удерживать налог с заработной платы с первого евро.

Однако и в таком случае Вы ничего не потеряете. В следующем году, начиная с 1 марта, вы сможете представить декларацию годовых доходов и получить назад переплаченный налог за неиспользованный необлагаемый минимум.

Что изменится для работающих пенсионеров, имеющих пенсию до 1000 евро?

Если Ваша пенсия меньше 1000 евро и Вы работает на наемной работе (в одном или нескольких местах работы), Вы можете выбрать разделить необлагаемый минимум пенсионера (1000 евро) пополам – 500 евро применять к пенсии и 500 евро – к заработной плате. В таком случае к 500 евро из Вашей пенсии и к 500 евро из Вашей заработной платы не будет применяться налог.

Например, Ваша пенсия составляет 600 евро в месяц и заработная плата – 700 евро. Если в следующем году Вы выберете разделить необлагаемый минимум пенсионера (1000 евро) пополам – 500 евро применять к пенсии и 500 евро – к заработной плате, представив книжку налога на заработную плату у работодателя, тогда ежемесячно необлагаемый минимум пенсионера будет полностью использоваться, а именно, как 500 евро из заработной платы, так и 500 евро из пенсии не будут облагаться налогом.

В свою очередь, если в 2025 году Вы выберете не разделять необлагаемый минимум пенсионера и не представлять книжку налога на заработную плату у работодателя, а в полном объеме (1000 евро) применять его только к пенсии, то в этом случае образуется переплата налога, поскольку часть необлагаемого минимума пенсионера 400 евро (1000 – 600) не будет использована. Для получения назад переплаты налога за неиспользованный в 2025 году необлагаемый минимум в следующем – 2026 году, начиная с 1 марта, Вам надо будет представить декларацию годовых доходов.

Что следует делать, если желаете разделить необлагаемый минимум пенсионера?

В системе электронного декларирования (EDS) СГД в книжке налога на заработную плату следует указать главное место получения доходов (то место работы, где получаете наибольшую заработную плату).

Эту информацию автоматически получит как Ваш работодатель, так и выплачивающее пенсию лицо, и в дальнейшем ежемесячно по 500 евро как из Вашей заработной платы, так и из пенсии не будут облагаться налогом.

До какого числа можно выбрать разделить необлагаемый минимум пенсионера?

Если желаете, чтобы раздельный необлагаемый минимум пенсионера к Вам стал применяться уже с января следующего года (к пенсии и заработной плате за январь 2025 года), тогда Вы должны активизировать книжку налога на заработную плату в системе электронного декларирования (EDS) СГД и указать в ней место работы следует до 15 декабря 2024 года (включительно).

Можно ли это сделать и позже?

Вы можете выбрать применение раздельного необлагаемого минимума пенсионера и позднее.

Если Вы представите книжку налога на заработную плату до 15 числа любого месяца, раздельный необлагаемый минимум пенсионера к Вам будет применяться со следующего месяца. Если книжку налога на заработную плату представите после 15 числа любого месяца, раздельный необлагаемый минимум пенсионера к Вам будет начнут применять через один месяц.

Примите во внимание, что за те месяцы, когда Вы еще этого не сделали, с Вашей заработной платы будет удерживаться налог с первого евро и получить его назад Вы сможете в следующем году, представив декларацию годовых доходов.

Например, если информацию в книжке налога на заработную плату Вы укажете до 15 марта 2025 года (включительно), тогда раздельный необлагаемый минимум к Вашей пенсии и заработной плате (500 евро на каждую) будет применяться со следующего месяца, а именно, к апрельской пенсии и заработной плате. В свою очередь переплату налога за неиспользованную часть необлагаемого минимума за январь, февраль и март 2025 года Вы сможете получить в 2026 году, представив декларацию годовых доходов.

Если у меня вся информация в книжке налога на заработную плату уже указана?

Если в книжке налога на заработную плату указано место работы, тогда ничего делать не надо. Новый необлагаемый минимум (1000 евро) для Вас будет автоматически рассчитан и будет применяться раздельно – 500 евро к пенсии и 500 евро к заработной плате.

Если я не желают разделять необлагаемый минимум пенсионера?

Если Вы не желаете разделять необлагаемый минимум пенсионера (500 евро для пенсии и 500 евро – для заработной платы), однако книжка налога на заработную плату у работодателя представлена, тогда Вам следует книжку налога на заработную плату забрать с главного места получения доходов (от работодателя). Также и это можно сделать в системе электронного декларирования СГД.

В свою очередь, если книжка налога на заработную плату у работодателя не представлена, и Вы не желаете разделять необлагаемый минимум пенсионера, тогда Вам дополнительно ничего делать не надо и ничего в системе электронного декларирования СГД указывать не надо.

В обоих случаях в следующем году Вы каждый месяц будете получать заработную плату, к которой налог будет применяться с первого евро, однако в 2026 году, начиная с 1 марта, Вы сможете представить декларацию годовых доходов и получить обратно переплаченный в течение года налог за непримененный необлагаемый минимум.

Полезная информация

Развернутая информация об электронной книжке налога на заработную плату и как вносить в нее изменения доступна на веб-сайте СГД в разделе «Algas nodokļa grāmatiņa» [Книжка налога на заработную плату].

В случае вопросов и неясностей можете звонить по консультативному телефону СГД +37167120000, задать вопросы письменно в разделе EDS «Sarakste ar VID» [Переписка с СГД] или проконсультироваться в ближайшем центре обслуживания клиентов Службы государственных доходов или Центре обслуживания клиентов государства и самоуправления visā Latvijā.